Marché du bureaux en Ile-de-France : vers une stabilisation en demi-teinte

Malgré un environnement économique toujours incertain, le marché des bureaux franciliens affiche une certaine résilience en ce début 2025. Si la demande reste en retrait, quelques signes encourageants émergent dans les zones les plus centrales. Colliers livre un tableau nuancée, entre stabilisation du ralentissement et regain d’attractivité pour l’investissement.

Au premier trimestre 2025, la demande placée en Île-de-France s’établit à 419 200 m². Ce volume marque un recul de 6 % sur un an, et de 12 % par rapport à la moyenne enregistrée entre 2020 et 2024. Le ralentissement, amorcé en 2024, semble donc se maintenir sans trop s’amplifier.

Dans un marché globalement en baisse, c’est le segment intermédiaire de 1 000 à 5 000 m² qui tire son épingle du jeu. Il enregistre une progression notable de 27 % en volume sur un an, avec un nombre de transactions stable. En tête des localisations dynamiques, Paris QCA reste le moteur du marché : 93 800 m² y ont été placés sur le trimestre, soit une hausse de 13 %. En revanche, le reste de Paris enregistre un net repli, à l’image du sud parisien qui avait pourtant connu une année 2024 dynamique.

Autre signal positif, La Défense confirme son redressement avec 38 300 m² placés. Le nombre d’opérations est également en hausse, avec 28 transactions comptabilisés contre 18 l’an passé à la même période. A noter que ce redressement se produit alors que le quartier d’affaires propose les mesures d’accompagnement les plus élevés d’Ile-de-France, à 38,1 % au premier trimestre 2025.

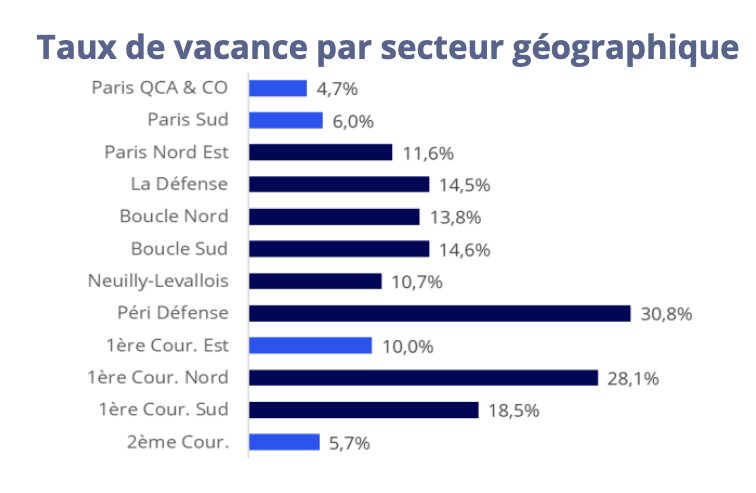

Cependant, des disparités et des tensions persistent sur le marché. L’offre disponible continue de progresser, atteignant 5,8 millions de m² fin mars. Le taux de vacances moyen s’établit désormais à 10,5 %, mais masque de fortes disparités géographiques. Tandis que Paris Centre Ouest reste sous tension avec un taux bas de 4,7 %, le secteur Péri-Défense affiche un niveau critique à 31 %. En première couronne sud, l’offre équivaut à plus de six années de transactions moyennes.

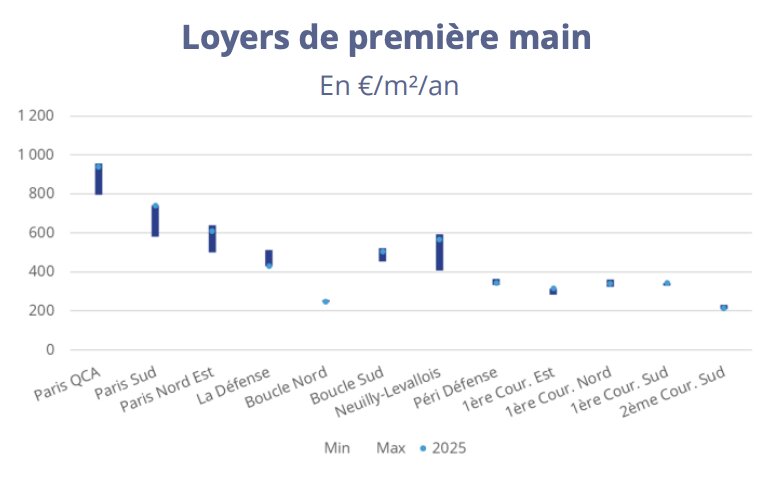

Loyers en hausse dans les zones centrales

Malgré ce déséquilibre, les loyers poursuivent leur tendance haussière dans les zones les plus recherchées. À Paris QCA, le loyer « prime » atteint un nouveau sommet à 1 130 €/m²/an. À La Défense, il progresse également de manière marquée, à 600 €/m²/an. Dans le reste de l’Île-de-France, l’heure est plutôt à la stabilisation des valeurs de première main alors que la seconde main continue de légèrement progresser.

La hausse devrait se poursuivre dans les prochains mois, bien que plus modérée. Colliers anticipe un ralentissement de la croissance de l’indice ILAT, à +2 % en 2025 et +2,4 % en 2026, ce qui pourrait modérer les hausses futures.

Un rebond de l’investissement, tiré par de grandes transactions

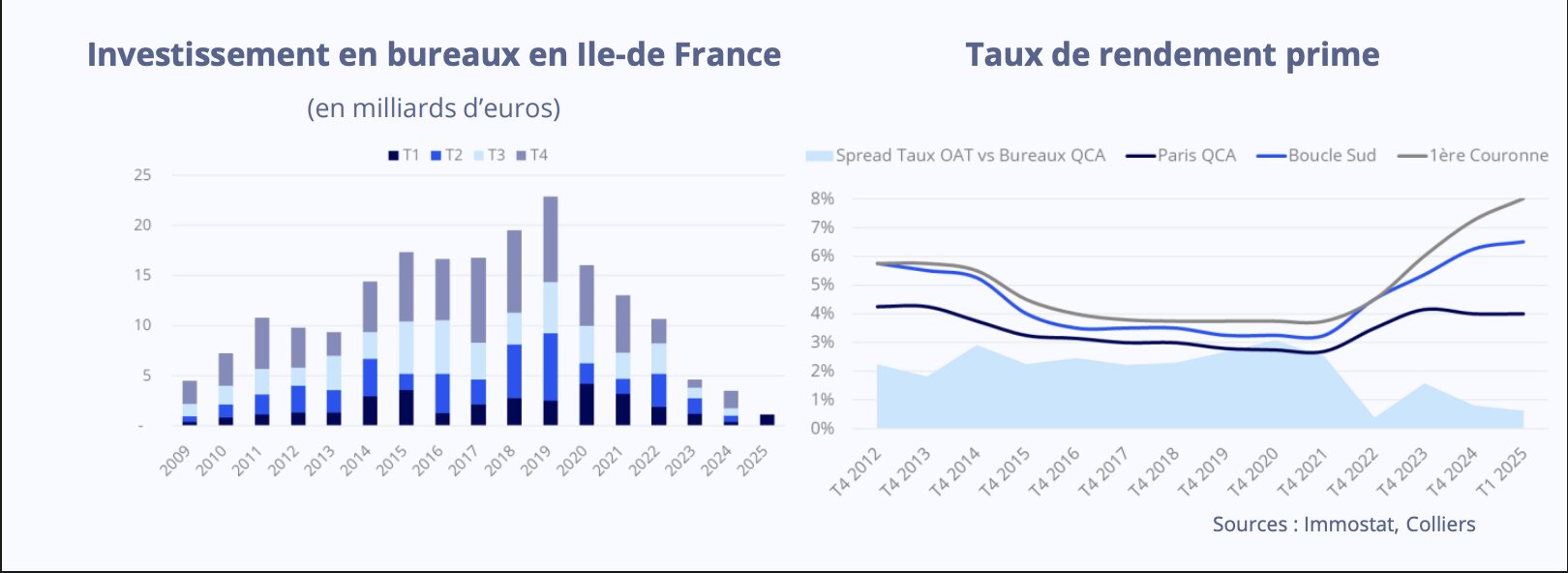

Sur le front de l’investissement, le marché francilien enregistre un net regain d’activité. 1,1 milliard d’euros ont été échangés au T1 2025, contre seulement 400 millions un an plus tôt. Si ce volume reste en dessous de la moyenne décennale, s’élevant à 2,3 Md€, il marque une rupture encourageante après une année 2024 assez terne.

Ce rebond s’explique par une hausse de la taille des transactions. Ces dernières années, le marché s’est recentré sur les petits volumes. La majorités des opération en 2024 n’excédait pas les 20 millions d’euros. Le 1er trimestre 2025 se différencie par trois opérations majeures au-delà des 100 millions d’euros, dont la vente de la tour Trinity à La Défense (347 M€), l’immeuble du 280 boulevard Saint-Germain (Paris 7e) et le Square d’Orléans (Paris 9e). Trois autres opérations se situent entre 50 et 100 M€.

De son côté, Paris intra-muros capte 60 % des montants investis, et cette prime à la centralité semble partie pour durer, portée notamment par des projets au cœur de Paris et à moindre mesure à Boulogne-Billancourt. En dehors de Paris et de La Défense, seuls 77 M€ ont été investis, souvent sur des actifs à transformer.

Des signaux encourageants mais une reprise encore incertaine

Parmi les acheteurs, les assureurs, caisses de retraite et fonds d’investissement restent les plus actifs, ciblant des profils core ou core+. On note également l’arrivée de fonds souverains sur le marché francilien : la Norges Bank IM est à l’origine de plusieurs prises de participation récentes - notamment la tour Trinity, tout comme Mubadala, qui s’est positionné sur une partie du portefeuille Kering en association avec Ardian.

Pour le rendement, les taux prime restent stables à 4 % dans Paris QCA, et à 5,25 % à Neuilly. Dans les zones plus excentrées ou en difficulté locative, ils oscillent entre 8 et 9 %, dans un contexte de quasi-absence d’activité de référence.

Colliers table sur une demande placée autour de 1,7 million de m² en 2025, contre 1,75 million en 2024. Côté investissement, les perspectives restent prudentes mais optimistes : un volume de 5 milliards d’euros pourrait être atteint cette année et le franchissement des 10 milliards d’ici la fin de la décennie est jugée envisageable, sans pour autant retrouver les pics d’avant 2020 à plus de 15 milliards d’euros.