Marché locatif francilien de bureaux : le redressement en attendant le rééquilibrage

Après une année 2019 exceptionnelle, le Covid a frappé de plein fouet le marché locatif francilien des bureaux l’année suivante. Dans l’incertitude totale sur l’avenir des actifs, challengés par le télétravail, les prises à bail ont plongé à leur niveau le plus bas depuis 25 ans. Cependant, 2021 a marqué un redressement, des commercialisations de bureaux, qui s’est confirmé au second semestre et culminant en fin d’année malgré la nouvelle vague du variant Omicron. Si plusieurs indicateurs sont à nouveau au vert, les performances du marché locatif des bureaux d’Ile-de-France demeurent néanmoins contrastées. Knight Frank France en dresse le bilan pour l’année 2021 et livre quelques perspectives pour 2022.

Le regain du marché locatif en Île-de-France s’explique par un contexte économique plus favorable. Le climat des affaires en France établi par l’Insee progresse de 18 points en 2021, tandis que les défaillances d’entreprises en Île-de-France diminuent de 18,2 % et celui des demandeurs d’emplois de 6,8 %. Le premier signe encourageant de reprise, la demande placée repart à la hausse en 2021.

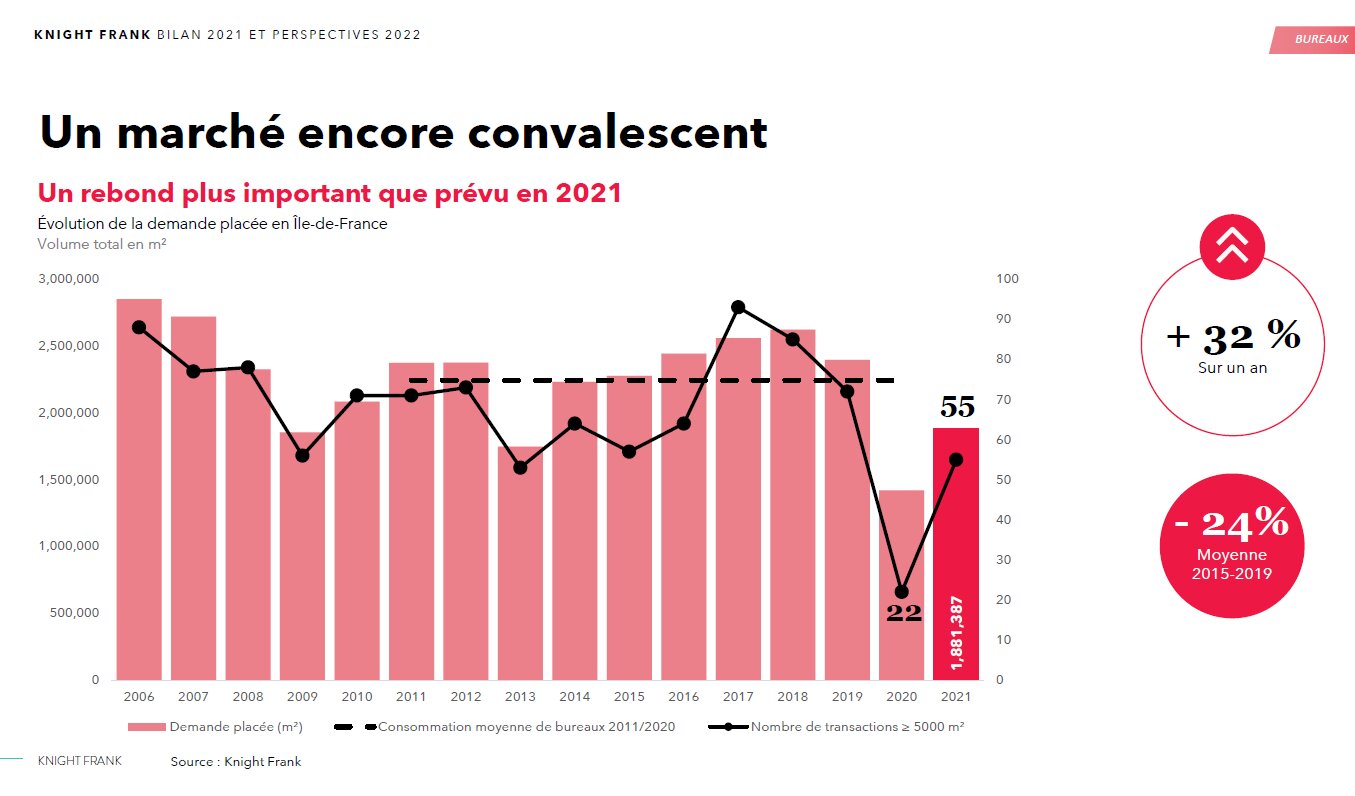

« L’activité a culminé au T4 avec 600 700 m² pris à bail contre 430 000 m² à la même période en 2020. L’année s’est ainsi achevée sur une note très positive, les volumes placés s’élevant à 1,88 million de m² sur l’ensemble de 2021 soit un rebond de 32 % par rapport à 2020 » annonce Guillaume Raquillet, directeur de l’agence Bureaux chez Knight Frank France.

Cette performance annuelle se révèle même nettement supérieure aux niveaux atteints lors de précédents chocs, qu’il s’agisse de l’explosion de la bulle Internet (+27 % par rapport à 2002), de la grande crise financière internationale (+2 % par rapport à 2009) ou de la crise de la dette européenne (+8 % par rapport à 2013). Ce regain de la demande a concerné tous les créneaux de surfaces, y compris des surfaces supérieures à 5 000 m². Au nombre de 55 en 2021 contre 22 en 2020, les prises à bail de bureaux de plus de 5 000 m² ont totalisé 555 600 m², soit une hausse de 29 %. « Confirmant le réenclenchement par les grands groupes de leurs projets immobiliers, ces transactions ont directement contribué au redressement du marché francilien », souligne Guillaume Raquillet.

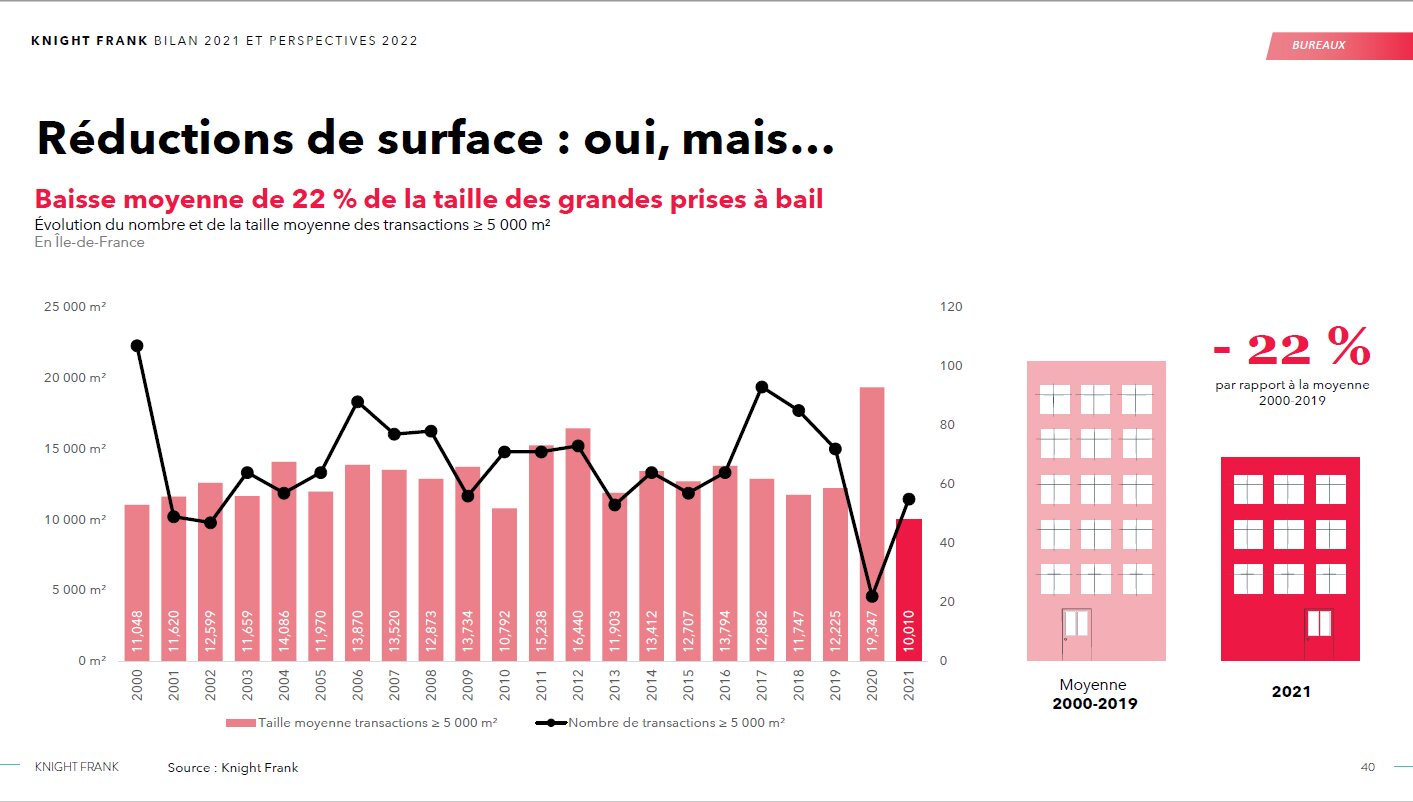

En 2021, plusieurs grandes entreprises ont même loué des bureaux d’une taille bien inférieure à ceux qu’elles occupaient précédemment.

Toutefois, le créneau des grandes transactions et le marché dans son ensemble n’ont pas encore renoué avec leurs performances d’avant crise. Lors des cinq années précédant l’épidémie, 74 grandes transactions étaient recensées chaque année et le volume placé, toutes surfaces confondues, était en moyenne supérieur de 31 % à celui de 2021.

Cette baisse générale de la demande placée s’annonce durable à cause des incertitudes persistantes de la situation sanitaire et des transformations structurelles des modes de travail. Alors que plus de la moitié des Franciliens pratiquent deux à trois jours par semaine, le télétravail a bien évidemment des répercussions sur la consommation des surfaces de bureaux. En 2021, plusieurs grandes entreprises ont même loué des bureaux d’une taille bien inférieure à ceux qu’elles occupaient précédemment, telles que Samsung (-40 %), Vallourec (-59 %), Allen & Overy (-60 %) ou surtout Up (-95 %) !

Les acteurs de l’innovation et du savoir à la rescousse

Si les réductions de surfaces liées à la crise sanitaire et au télétravail concernent la plupart des secteurs d’activité, certains ont suivi une tendance à rebours. « Parallèlement aux exemples de réductions de surfaces par des grands groupes, on note plusieurs opérations d’extensions et de créations de surfaces, notamment dans le secteur de la Tech et de l’enseignement », indique Guillaume Raquillet. De nombreuses surfaces ont ainsi été louées en 2021 par des représentants de la French Tech (Ledger, Voodoo, etc.), des incubateurs (Campus Cyber, Parisante Campus, etc.) et des acteurs de l’enseignement supérieur. Ces derniers ont été particulièrement présents, avec quatre opérations de plus de 5 000 m² recensées en périphérie (EM Normandie à Clichy, EM Grenoble à Pantin, Omnes Education dans Cœur Défense, IGS à Nanterre). En 2022, Knight Frank attend aussi un retour des prises à bail de la part des coworkers, qui ont fait le plein de nouveaux clients ces derniers mois.

L’offre immédiate se stabilise… enfin !

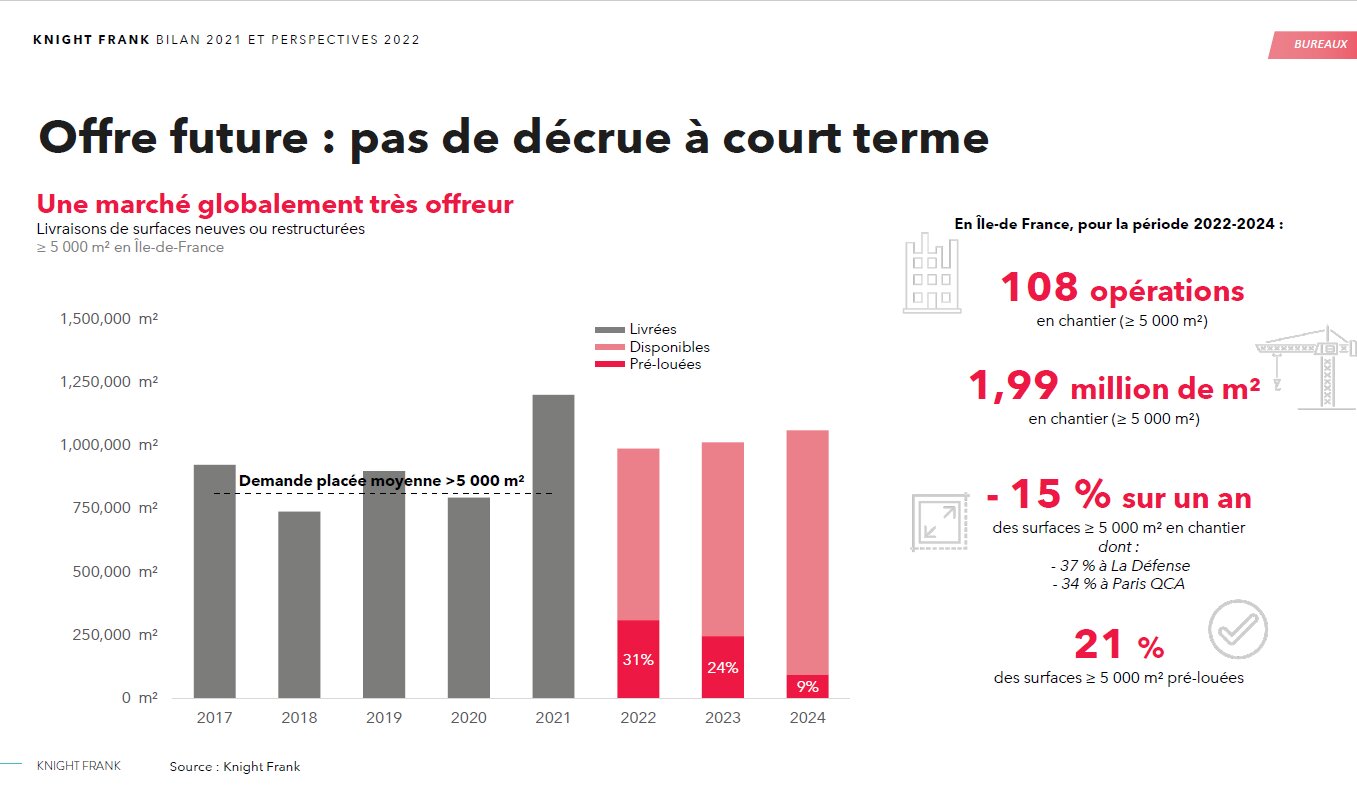

Le coup de frein sur les transactions en 2020 couplé à un nombre de livraisons qui n’a pu s’ajuster à la nouvelle conjoncture a entraîné un certain déséquilibre entre offre et demande qui perdure. À la fin du 4e trimestre 2021, l’offre immédiate totalisait 4,04 millions de mètres carrés en Île-de-France. « 1,2 million de mètres carrés de bureaux ont été livrés l’an passé en Ile-de-France, un volume au plus haut depuis 2015, en partie gonflé par les livraisons initialement prévues en 2020 mais reportées en raison du premier confinement. En 2022, le rythme ne ralentira que modérément avec 987 000 m² attendus dont 69 % sont encore disponibles. Ce taux s’élève à 80 % pour l’ensemble des 108 opérations neuves-restructurées supérieures à 5 000 m² en cours de chantier et à livrer entre le début de 2022 et la fin de 2024 » détaille Guillaume Raquillet.

Un rééquilibrage de l’offre par rapport à la demande après 2024 semble se dessiner.

Dans l’ensemble, la situation s’est tout de même stabilisée au second semestre 2021 grâce à la décélération des livraisons de bureaux disponibles et au rebond des commercialisations. En outre, les surfaces neuves et restructurées en chantier amorcent une baisse. « Des promoteurs et investisseurs renoncent ou recalibrent des projets », abonde David Bourla. Un rééquilibrage après 2024 semble donc se dessiner.

Du fait de cette offre pléthorique, le taux de vacance s’établit désormais à 7,3 % contre 6,5 % un an auparavant. « Le pic de 2014 à 7,7 % pourrait être atteint, voire dépassé, en 2022 », estime David Bourla, directeur Etudes et Recherche. Autre conséquence, les écarts se creusent entre les actifs prime et le reste du marché. Au sein des marchés de bureaux les plus offreurs, les conditions de négociation plus favorables aux preneurs contribuent en effet au regain de l’activité locative. Les baux signés en 2021 révèlent ainsi des mesures d’accompagnement généreuses, parfois supérieures à 30 % pour des biens neufs-restructurés comme de seconde main. À l’opposé, dans le QCA, la hausse des loyers des meilleurs actifs devrait se poursuivre en 2022 du fait d’une offre limitée de surfaces de Grade A, soutenue par la forte demande d’entreprises de la finance, du luxe, du secteur juridique et du conseil.

Nouvel élan pour la transformation des bureaux en logements ?

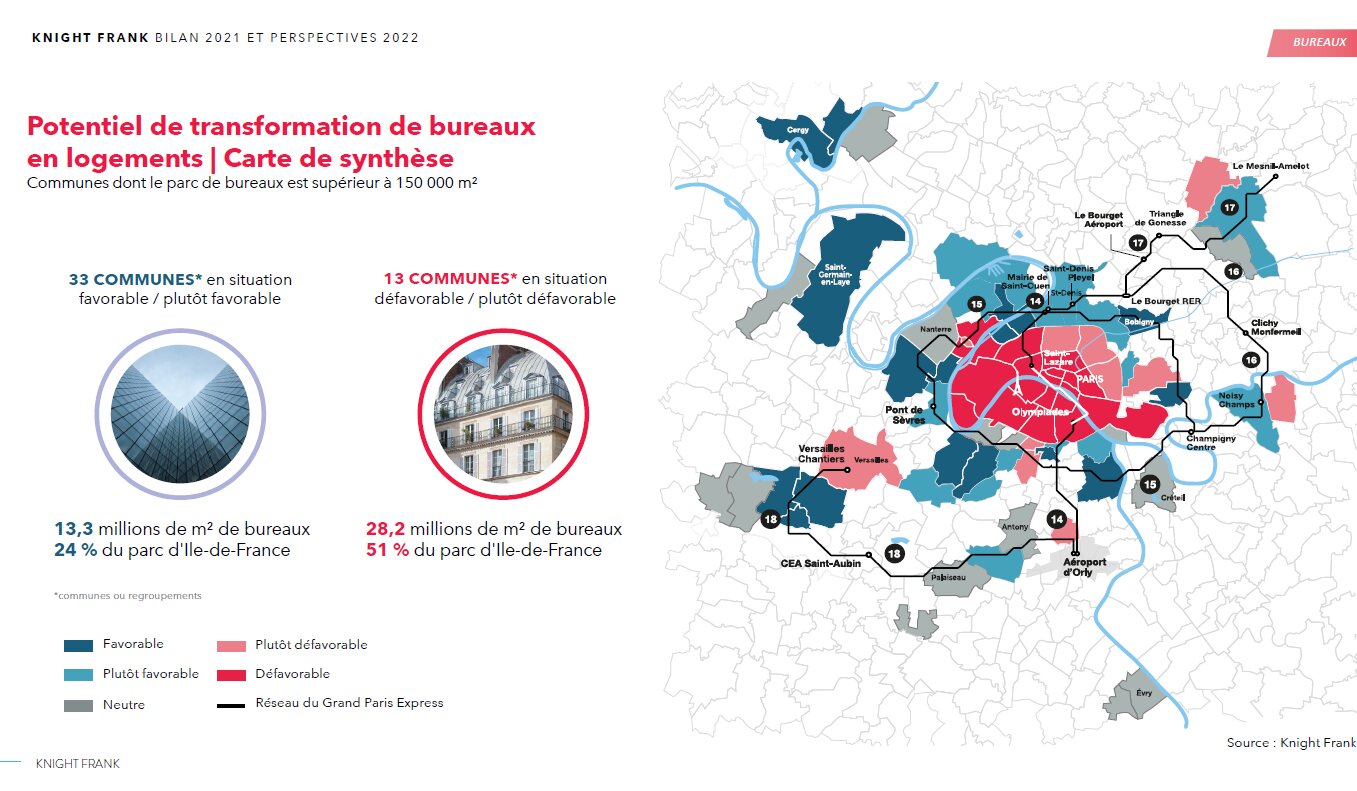

Puisque l’abondance de l’offre récemment livrée ou à venir en Île-de-France complique l’écoulement des biens les moins adaptés aux nouvelles attentes des utilisateurs, la question de l’avenir des bureaux obsolètes devient d’autant plus centrale.

« Les surfaces disponibles depuis plus de quatre ans en Ile-de-France représentent 1,3 million de mètres carrés à la fin de 2021, soit un peu plus de 30 % du volume total de l’offre. Très rares dans la capitale et même quasiment inexistantes dans le QCA, ces offres disponibles depuis plus de quatre ans se concentrent plus particulièrement dans trois secteurs : la Deuxième couronne, la Première couronne Nord et la Péri-Défense », analyse Guillaume Raquillet.

Le devenir des offres disponibles depuis plus de quatre ans dans le Nord et la Péri-Défense paraît d’autant plus incertain qu’il s’agit aussi des pôles tertiaires où l’offre future est la plus abondante, et que celle-ci va donc nécessairement intensifier la concurrence entre actifs ; mais d’autres secteurs sont concernés et pourraient l’être de plus en plus compte tenu de l’impact du télétravail et de la baisse sans doute durable des commercialisations de bureaux dans les marchés les plus excentrés. Knight Frank a étudié le potentiel de transformation de bureaux en logements selon les communes, en fonction de la demande des entreprises, des niveaux de loyers et des besoins résidentiels.

Malgré les difficultés réglementaires et pratiques, ces transformations s’accélèrent : 74 opérations de ce type de plus de 1 000 m2 ont été recensés depuis 2019. Une porte de sortie potentielle pour les 32 % de l’offre disponible sur le marché depuis plus de quatre ans.

Le bureau domine moins l’investissement

Les bureaux, qui représentaient encore 70 % des sommes engagées dans l’Hexagone en 2019 puis 69 % en 2020, n’en ont concentré que 62 % en 2021, soit 15,5 milliards d’euros environ. La chute est de 15 % sur un an, malgré par la finalisation de plusieurs grandes transactions au T4, en Île-de-France comme en province. Si le ralentissement de l’activité locative et la prudence des investisseurs ont pénalisé certains secteurs tertiaires, d’autres ont vu leurs résultats limités par le manque d’offres. C’est le cas de Paris QCA, toujours très prisé pour ses offres core ou à revaloriser, mais où seuls 2,7 milliards d’euros ont été engagés en bureaux en 2021 contre un peu plus de 4 milliards en moyenne lors des cinq années précédant la crise sanitaire.

Le reste de la capitale a terminé l’année sur un bilan plus positif, avec des volumes boostés au 4e trimestre par les cessions finalisées au sein des deux grands pôles tertiaires de la rive gauche : Métronome, près de la Grande Bibliothèque dans le 13e arrondissement, acheté par Generali et EDF Invest, et New Station près de la gare Montparnasse dans le 15e arrondissement, acquis par Generali et un investisseur asiatique. Hors de Paris, les performances sont assez contrastées. Si La Défense a nettement rebondi après une année 2020 atone, son résultat est inférieur de 70 % à celui de 2019 (3,6 milliards d’euros) et de 44 % à sa moyenne de long terme (1,9 milliard d’euros entre 2010 et 2019).